(Y ahora tratan de que sea el de los fondos de rentabilidad objetivo)

1.- Introducción

Una de las cosas que más sorprende del mercado español de gestión de activos, es la descomunal proporción de fondos garantizados y de su segunda generación, denominados fondos de rentabilidad objetivo, cosa que no sucede en ningún país de nuestro entorno.

Dos datos, más de un tercio de la inversión en fondos en España está en fondos garantizados y en el año pasado más del 40% de las nuevas aportaciones fueron a fondos con objetivo de rentabilidad. En fondos de pensiones la foto es similar, con alrededor de un 35% de los planes y de los activos gestionados en productos garantizados (532 de 1483, según datos de Morningstar Direct).

En este post queremos, de una manera lo más didáctica y sencilla posible, explicar cómo se construyen y porque creemos que no son adecuados para el ahorro inversión y sí para los bancos.

2.- ¿Qué es un fondo garantizado y que es un fondo con objetivo de rentabilidad?

Un fondo garantizado es aquel que garantiza la inversión inicial aportada por el participe más:

- Una revalorización fija, lo que se denomina garantizado de rendimiento fijo.

- Una revalorización variable (referenciado a evolución de determinados índices o cestas o valores), lo que se denomina garantizados de rendimiento variable.

- La garantía viene dada por un aval externo (normalmente de la propia entidad bancaria dueña de la gestora).

Los fondos con objetivo de rentabilidad son (simplificando y con honrosas excepciones) exactamente igual que los garantizados clásicos, con la única diferencia de que no tienen la garantía formal de un aval externo, y se venden ahora en vez de los garantizados clásicos por que la evolución de los tipos de interés y de las volatilidades impiden que se pueda asumir ese coste del aval externo, ya que cuanto más bajos son los tipos de interés, menor es el importe disponible para comprar opciones y cuanto mayor es la volatilidad , menor es el importe disponible para comprar dichas opciones.

3.- ¿Cómo se construyen este tipo de fondos?

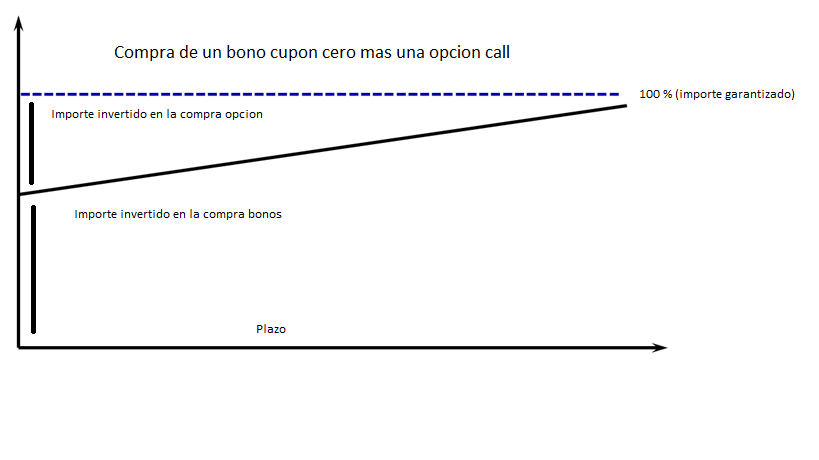

Con la compra del bono cupón cero se asegura que se conseguirá la inversión inicial de los partícipes y la compra de la opción se destina a cubrirse para determinadas contingencias que puedan ir surgiendo y/o para conseguir esa revaloración extra por encima del mínimo garantizado u “objetivado”.

4.- ¿Por qué son adecuados para los bancos (dueños de las gestoras) y no para los partícipes?

– Los Bancos han ganado mucho dinero con estos productos por algunos de estos factores:

- El banco vende el derivado al fondo y se mete el spread entre el coste y su venta. Inicialmente con los tipos altos llegó a ser hasta un 4%. En la actualidad estará en el entorno del 0,5% que se lleva la tesorería (del banco dueño de la gestora) por estructurar un producto que no necesita ser estructurado.

- Las comisiones de ¿gestión? No requieren de ningún tipo de gestión excepcional, cobrando por gestionar lo que no se gestiona (en realidad se cobra por la distribución), así se han conseguidos jugosas comisiones para las redes (la media de las comisiones de los garantizados está en línea con la media del resto de los fondos que sí se gestionan (1,10%)).

- Las comisiones de ¿depositaria?, en línea con el resto de productos, cuando aquí el trabajo para el depositario (el propio banco dueño de la gestora) es inferior al de un fondo “normal”.

- En algunos casos para estructurar el producto se utiliza papel del propio banco (dueño de la gestora).

– Comodísimos para la red

- Como el periodo de comercialización es limitado se vende en ese periodo y luego se olvida uno de dar más explicaciones al participe hasta que llega la renovación del mismo, con lo que se consigue que el cliente se tenga que quedar hasta el vencimiento para conseguir la rentabilidad garantizada y/o objetivo.

- Paradigma del efecto pernicioso del producto en campaña, como el periodo de venta es por un plazo -determinado y hay que renovar el importe que vence y/o hay que sacar un fondo nuevo, hay que vender en toda la red, la parte alícuota del producto con independencia de que sea o no adecuado para los clientes de cada una de las sucursales.

-¿Por qué no son adecuados para la mayoría de los participes?

- Es de lógica pensar que existan muchas dudas de que el inversor medio en estos productos entienda cuáles son los riesgos de estos productos y el potencial de rentabilidad real de los mismos. En cuanto a la rentabilidad, en muchas ocasiones se construyen en base a cestas de activos, sobre las cuáles el inversor no tiene forma de saber si son posiciones acertadas o no. Y lo que es más grave, esos activos subyacentes no suelen ser seleccionados en base a criterios fundamentales de inversión (comprar activos infravalorados) sino que obedece a otros motivos que no necesariamente van en favor del inversor sino en favor del “fabricante”

- Si el inversor medio fuese consciente de lo que paga anualmente en su fondo garantizado (incluyendo todos los costes), optaría en la mayoría de los casos por otro producto. Las diferentes capas de comisiones y costes hacen que el inversor medio no sea realmente consciente de cuántos euros paga por la inversión en este producto.

- La garantía solo es efectiva si se mantiene a vencimiento, luego es un producto poco líquido; el inversor puede incurrir en pérdidas si tiene que rescatar de forma anticipada (excepto en las ventanas de liquidez) Digamos que el inversor está en cierto modo cautivo dentro de estos productos.

- A la hora de comercializar estos productos, los bancos juegan con el efecto psicológico de la aversión a las pérdidas de los inversores, pero el coste de oportunidad de invertir en estos productos a largo plazo es elevado.

- En planes de pensiones aún es más grave; incluso para inversores conservadores no tiene sentido invertir en un fondo garantizado que vence en pocos años, cuándo el horizonte de rentabilidad es a largo o muy largo plazo. Quizás en algunos casos aislados tenga sentido, pero que el 35% de los activos en Planes de Pensiones individuales esté invertido en productos garantizados carece de lógica financiera.

- Los inversores han de saber que están sacrificando rentabilidad, lo que penalizará seriamente su nivel de vida tras la jubilación. Además, los costes para el inversor en planes de pensiones garantizados se disparan; según datos de Morningstar la comisión de gestión media de los planes de pensiones garantizados españoles es de 1.39%, a lo que hay que sumarle el resto de comisiones. Esto quiere decir que una buena parte de la rentabilidad que se genere se quedará por el camino.

5.- Conclusiones

Hay gente bienintencionada que opina que para un perfil conservador si son adecuados, yo opino que en algunos casos puedo estar de acuerdo, pero limitando las comisiones de gestión y depositaria a algo razonable para el trabajo que dan, y desde luego no para haberlos vendido masivamente y con el aplauso alborozado de la propia patronal; en mi opinión para perfiles de este estilo y para conseguir iguales o mejores rendimientos en los plazos que se marcan estos fondos y sin los peajes de estos productos, hay otra serie de fondos que son más adecuados como los de renta fija a corto plazo, perfilados, alternativos, retorno absoluto, una cesta diversificada, mixtos, pero claro no se gana tanto y no son tan cómodos de gestionar (no conozco a ningún gestor de fondos al que le guste no gestionar) ni de vender, ni de explicar, ni de mantener.

Martin Huete

Enero 2014

10 Responses

Me alegra saber que por fin hay alguien que le pone el cascabel al gato y habla con claridad de ciertas acciones que se realizan por parte de la banca y que merecen atención para que los inversores sepan de porque se les ofrecen ciertos productos no muy aconsejables.

Enhorabuena Martin

¡Muchas gracias Antonio!

Martin, estoy disfrutando enormemente con tu iniciativa. Estás tirando de la manta de una manera increíble y valiente, dando a conocer verdades que sólo son posibles por la incultura financiera generalizada que impera en nuestro país. Un 10 te doy por este post.

Muchísimas gracias Javier!!

Un abrazo fuerte

Gracias! 🙂

Martín, estamos de acuerdo. Por ponerte un pero, ¿no tenemos lo que nos merecemos? ¿No debería el ahorrador/inversor velar por sus intereses y comprobar que el garantizado a 5 años o el fondo de rentabilidad objetivo le paga menos que el bono del tesoro?.

Buenos dias,

Totalmente de acuerdo contigo, yo creo que lo que pasa es que existe una especie de Síndrome de Estocolmo Bancario o pereza máxima!!